青島港金屬貿易融資的“騙貸”金額或刷新歷史紀錄,在青島的18家中資商業銀行集體卷入其中。目前,在青島乃至全國的銀行業都“風聲鶴唳”,銀行對此無一不諱莫如深。

21世紀經濟報道記者從權威渠道獲得的獨家消息顯示,僅“德正資源”及其關聯公司在18家銀行的貸款金額就超過160億元。風險正在暴露,而這個數字可能還將繼續增加。

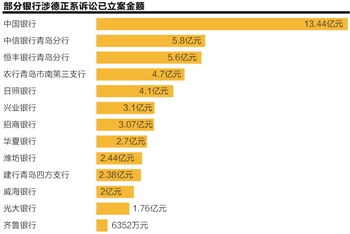

21世紀經濟報道從權威渠道獲得的資料顯示,其中,僅中國銀行[-0.71% 資金 研報]、中信銀行[-1.35% 資金 研報]、恒豐銀行、農行、日照銀行、興業銀行[-0.97% 資金 研報]、招商銀行[-0.87% 資金 研報]、華夏銀行[-0.72% 資金 研報]、濰坊銀行、建設銀行[-0.72% 資金 研報]、威海銀行、光大銀行[-0.78% 資金 研報]、齊魯銀行等13家銀行,針對德正系起訴的立案金額就已達到近52億元。

據了解,此案得到了各方的高度重視。目前,青島市公安局已經設立了專案組進行調查。“德正系”實際控制人陳基鴻已于4月29日被相關部門要求協助調查,其他部分涉及騙貸案的核心人員或已外逃。此外,21世紀經濟報道記者獲悉,青島港大港分公司、德正資源、佳欣置業等公司均有人員被控制。

對于各家銀行的貸款金額和風險敞口情況,青島市銀監局相關人士此前對21世紀經濟報道表示,“暫不方面向傳媒披露”。

18家銀行涉案

權威人士表示,目前青島市政府已成立了專門的“工作小組”,正在緊急排查各家銀行的涉案情況。目前,初步了解的情況是,“德正系”騙貸案所涉及的中資商業銀行為18家,貸款總額也從此前的147億元上升到160多億元。各家銀行的風險敞口還在統計中,目前約達到90億元。

21世紀經濟報道記者獲得的信息顯示,據不完全統計,涉案的18家銀行中除了工行、交行、民生、進出口銀行和河北銀行外,其他13家銀行已經向法院起訴,相關貸款總額已近52億元,且這個數據可能還在增加。

青島一國有大行信貸經理向21世紀經濟報道記者坦言,“青島本地的或者在青島有分支的銀行基本上都牽涉其中,因為原來德正這樣的都是優質客戶,大家搶著做。”

知情人士表示,在上述13家銀行中,涉案金額最大的是中國銀行。“別的銀行一般是青島分行或者某支行給德正系公司放貸,而中國銀行是山東省分行直接合作,業務很大。貸款約為20億元,僅目前已經立案的金額可能就接近13.44億元。

21世紀經濟報道記者獲得的不完全統計數據顯示,僅次于中行,中信銀行青島分行的立案金額約為5.8億元。恒豐銀行青島分行排第三位,約5.6億元。農行方面,僅青島市南第三支行就有約4.7億元,單筆貸款金額過億元。其他的情況是:日照銀行約4.1億元,興業銀行3.1億元,招商銀行3.07億元,華夏銀行2.7億元,濰坊銀行約2.44億元,建行青島四方支行約2.38億元,威海銀行約2億元,光大銀行約1.76億元,最少的齊魯銀行也有6352萬元。

還有知情人士表示,以上數據只是銀行的部分風險敞口,還未完全暴露。另外,其他5家銀行的涉案金額可能也是一個不小的數字。“貸款排前三位的分別是進出口銀行、中行和民生銀行[-1.04% 資金 研報],進出口銀行貸款的金額約22億元,中行約20億元,民生銀行約10億元,進出口銀行可能風險敞口較小。”

多家銀行緊急起訴

由于“德正系”的主要騙貸方式是利用倉單重復質押,同一質押物可能質押給多家銀行了,所以案發后銀行先下手為強,多家銀行迅速向法院起訴,要求“德正系”相關公司返還金融借款。

某不愿具名的銀行人士透露,從5月底至今,已有十幾家銀行在起訴“德正系”,涉及的公司包括德正資源控股有限公司、青島德誠礦業有限公司、化隆先奇鋁業有限責任公司等融資方。“法院每天都有銀行的律師去立案,已經立了100多個案子了,每個案子的標的金額都在千萬級以上。”

除了“德正系”旗下的一些公司,或有更多與德正資源、德誠礦業合作的進出口企業及金屬企業也卷入其中。

在青島港大港廠區最高的建筑綜合樓16層,一家名為“青島鴻途物流有限公司”的企業已經被青島市公安局查封,21世紀經濟報道記者剛一出電梯,便有警察過來問詢情況。這家公司在公開資料上也自稱隸屬于德正資源集團。

據21世紀經濟報道記者從相關方面了解到,涉案的貨物已被相關部門查封。

21世紀經濟報道記者在青島港內部位于港華路7號的綜合樓門前看到,大約有四五個足球場大的保稅區倉庫,堆放了約三四米高的鋁錠,倉庫門已經上鎖,但沒有封條,周圍不時有警察來回走動。知情人士透露,這些都是相關部門封存的貨物。

前述國有大行信貸經理表示,“在金屬貿易中,貨物卸下來以后一般存在港口的倉庫,倉單是企業貨物存放在港口碼頭的憑證。一般銀行對小型倉儲公司出具的倉單不太認可,青島港旗下出的倉單銀行容易認可。”

至于青島港旗下的大港分公司有無涉及重復開倉單問題,青島港相關人士稱,“正在配合警方調查,如果有員工涉及到,一定支持依法懲處,絕不包庇。”

信息不對稱

前述信貸經理認為,“德正系”騙貸之所以得逞的原因是利用了銀行信息的不對稱。“銀行信貸人員一般只能確認倉單的真實性,但是很少去倉庫看,即使去現場看了也無法知道這批貨物之前已經質押給別的銀行,進行過融資了。”

某股份制銀行信貸管理部高管也向21世紀經濟報道記者表示,質押物重復質押多次融資騙貸的事情早在十年前就發生過,甚至可以說是普遍現象。上一波的鋼貿風波也是類似模式。

一貨多押難禁止的根本原因是企業利用銀行之間背對背的信息不對稱。而在整個過程中,沒有倉庫的配合很難完成,這其中也有一些信用風險。另一銀行人士王先生也表示,“重復質押的情況在貿易融資中很普遍,不少倉儲公司都會給關系好的企業多出幾張倉單。同一批貨物有多個倉單,向多家銀行質押融資。一般銀行也不會去核實,有了倉單就相信了。”

王先生認為,在銅、鋁、鐵及等產品行情好的時候,風險都釋放了。去年以來大宗商品價格下跌,銀行也擔憂風險,就會要求企業增加信用證的保證金,或者收縮貸款,企業資金鏈斷裂后風險就暴露出來了。此外,銀行在“騙貸案”案發以后,也提高了金屬貿易融資中信用證的保證金。“原來根據企業的情況,一般保證金約在10%-30%,騙貸案爆發后,各家銀行都提高了保證金比例,最低的30%,高的能達到50%。”

為什么是“德正系”?

有與陳基鴻相識多年的知情人士向21世紀經濟報道透露,“陳基鴻協助調查的原因可能和青海省委常委、西寧市委書記毛小兵的‘落馬’有關,當年毛小兵在西部礦業[-0.56% 資金 研報],公司增發時陳基鴻實際控制的湖北鴻駿投資有限公司成為第二大股東。”

工商資料顯示,湖北鴻駿投資有限公司2002年注冊在湖北武漢市,注冊資本30100萬元,陳基隆擔任法定代表人。股東中分別為自然人陳基隆、馮敏、鄭國賢,出資額為別為11438萬元、602萬元和18060萬元。

此前有消息稱,“德正資源騙貸案的爆發是由于陳基鴻旗下的實體產業資金鏈斷裂而暴露”。上述知情人士卻表示,據其了解,此案爆發“與實體經營沒有太大關系,主要是陳基鴻被要求協助調查后,其外面的一攤業務就群龍無首了,不少參與騙貸的人都跑了。”

據了解,目前陳基鴻、陳基隆兄弟均已加入了新加坡國籍。

此外,該消息人士還表示,陳基鴻旗下的“德正系”騙貸案涉及的金額后續可能還會陸續暴露出一些,有可能會突破200億元。如果加上民間借貸,可能會是一個驚人的數字。

“我所掌握的情況是,陳基鴻民間借貸的數額不低于30億元。”知情人士如是表示,

“資金流向哪兒了?這是大家最為關心的事兒。陳基鴻嗜賭是很多人都知道的。還有他融資的財務費用過高,中間一些操作費用也非常大,可能還有些不規范的操作,所以會形成一個巨大的財物黑洞”,知情人士透露。

知情人士表示,陳基鴻的攤子鋪得很大,投資的很多項目都是不賺錢的,只是為了增加資產而進行融資。

“除了內蒙古霍煤鴻駿鋁電公司比較賺錢,其他廠幾乎都是不賺錢的,只是融資的道具。”

資料顯示,內蒙古霍煤鴻駿鋁電有限責任公司為德正和中國電力投資集團(CPI)合資興建的煤電鋁項目。其中中電投蒙東能源集團有限責任公司出資16.8億元,擁有公司控制權,陳基鴻旗下的公司德正資源出資4.38億元,陳基鴻控制的另一家公司“新加坡大陸咨詢有限公司”出資11.78億元。

前述知情人士表示,“霍煤鴻駿是國有企業控制的公司,盈利較好,但是陳基鴻也沒有從中獲得什么現金分紅。這家公司也是他參與的公司中最為健康的,因為國企也不會讓它參與騙貸操作。”(21世紀經濟報道)

「 支持烏有之鄉!」

您的打賞將用于網站日常運行與維護。

幫助我們辦好網站,宣傳紅色文化!

歡迎掃描下方二維碼,訂閱烏有之鄉網刊微信公眾號