自2020年12月大眾汽車曝出芯片短缺問題后,全球“芯片荒”愈演愈烈,汽車巨頭們相繼進入減產甚至停產的窘境。

先是大眾汽車公開表示,2021年第一季度削減汽車產能10萬輛;剛進入2021年1月,一汽大眾旗下捷達品牌成都工廠又傳出部分車型的產能壓縮到正常時期30%~50%的消息。

過去十天內,類似的消息紛至沓來:奧迪位于內卡蘇爾姆和英戈爾施塔特的工廠約10000名員工被迫無薪休假,從1月底開始,這里的生產將部分停止;福特在肯塔基州路易斯維爾、生產福特Escape和林肯Corsair小型SUV的裝配廠也進入停工狀態;菲亞特克萊斯勒已暫時關閉安大略省布蘭普頓的工廠和墨西哥Toluca的小型SUV工廠;戴姆勒也將削減其位于不來梅和拉施塔特工廠的產能,甚至可能在2月初將工廠關閉一段時間。

連日本車企也未能逃脫“芯片荒”。豐田在中國的數條生產線已因芯片缺貨而關閉,還計劃將德克薩斯州生產的坦途卡車的產量削減40%;本田方面宣布,由于用于車輛控制系統的半導體供給不足,其位于三重縣的鈴鹿制作所1月份計劃減產4000輛左右小型車;日產汽車也透露,1月份將減產小轎車5000輛;斯巴魯在日本群馬縣的兩家整車工廠和一家發動機及傳動系統工廠全面停產……

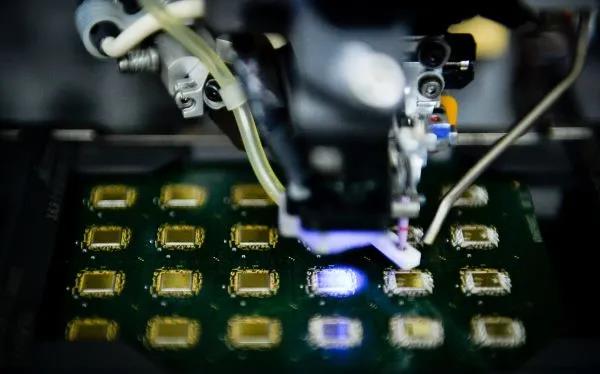

▲圖/新華社

人仰馬翻之下,行業內開始盛傳“美國將向半導體廠商施壓,優先保障歐美日本車企芯片供應,中國車企可能會成為犧牲品”的說法。

且不論傳言是否為真。就當下局勢而言,國內汽車產業確實已經到了緊要關頭,發展獨立自主汽車電子產業鏈,必須成為我國汽車產業鏈企業普遍而清醒的共識。

文 | 鐵流

本文轉載自微信公眾號“財經國家周刊”(ID:ENNWEEKLY),原文首發于2021年1月25日,原標題為《沒芯片,中國連汽車都造不出來?》。

1

荒自“天災”“人禍”

此次汽車芯片缺貨,并非一兩家汽車主機廠面臨的問題,也不只是中國汽車產業的問題,而是全球全行業共同遭遇的困局。之所以造成這種局面,既有疫情全球蔓延這種“天災”因素,也是汽車廠商、半導體廠商們錯判市場行情、“貿易摩擦”的“人禍”導致。

受新冠肺炎疫情影響,全球汽車銷量大幅下滑,各大車廠紛紛下調了指標,降低了汽車芯片采購量,個別車企為了防止疫情蔓延也不得不關閉工廠。在主機廠削減訂單的情況下,全球半導體原材料、制造、封裝測試廠商均下調了產能指標。

另一方面,受貿易摩擦影響,國內IT企業基于未雨綢繆的考慮大量囤積芯片,以實際需求量的2倍、3倍采購芯片,進而導致多類芯片價格上漲。渠道商看到有利可圖也紛紛加杠桿、下訂單,大量囤貨,試圖炒高芯片價格謀取暴利。

與此同時,疫情期間全球居家辦公人數大幅增加,全社會對居家辦公和居家娛樂的電子設備需求猛增,促使半導體公司大幅增加消費電子芯片產能。加之國內5G網絡的鋪開,部分地區的運營商加緊備貨,增加了5G芯片需求。

一邊是汽車市場削減訂單,一邊是消費電子市場需求暴漲,在全球半導體市場總產能收縮的背景下,半導體公司自然把產能從汽車電子向消費電子傾斜。

然而計劃趕不上變化,在全球經濟開始復蘇,特別是中國經濟開始快速復蘇之后,全球汽車市場反彈的速度遠遠超過車企的預期。

就汽車整車廠而言,完成產能爬坡只需要兩三個月左右,但芯片制造商要完成產能爬坡卻沒這么迅速。一顆芯片從原材料到可以交付客戶,要經過晶圓(原材料)生產——芯片設計——芯片制造——封裝測試等環節,這意味著,芯片制造商要擴充產能,前提條件是原材料廠商增加硅晶圓出貨量。整個產能爬坡過程,最快半年,慢則一兩年。

一快一慢間,全球車企的半導體備貨量不足,汽車產能無法滿足市場需求,于是爭相高價向半導體公司搶訂單。與此同時,渠道商為了利益最大化大肆進貨,屯積居奇,人為制造市場恐慌,“芯片荒”一時間沸反盈天。

此前,為了熬過疫情“寒冬”,不少半導體公司都已收縮產能,如今,市場需求激增,整個芯片制造產業鏈都處于滿負荷運轉狀態:

硅晶圓供應商信越、勝高、環球晶圓、Silitronic、LG的產能均已吃緊;8英寸和12英寸晶圓制造產能均供不應求,聯電、世界先進(VIS)等芯片制造商開工率保持在接近甚至達到100%的高水平。

就目前來看,預計市場所需的額外供應量將需要6~9個月才能實現,潛在的供應瓶頸可能會持續到2021年第三季度。

2

短暫紅利的背后

市場緊俏下,臺積電、聯電、意法半導體、瑞薩、恩智浦、英飛凌等公司均已宣布漲價,就連在國際巨頭的夾縫中求生存的中芯國際、華虹半導體等大陸廠商,也在隨著市場大環境而水漲船高。

但實際上,必須警醒地看到,與芯片價格上漲帶給國產半導體暫時紅利這個“喜訊”不同,我國汽車電子產業鏈本身并未在市場上占據話語權,汽車芯片基本被外商壟斷,國產汽車廠商仍舊受制于人。

一般而言,汽車電子產業鏈可以分為三類:

第一類是電子元件供應商,主要負責設計和制造芯片,比如意法半導體、德州儀器、英飛凌、恩智浦、瑞薩;

第二類是系統集成商,主要進行汽車電子模塊化功能設計、生產及銷售,比如博世、大陸、日本電裝、德爾福等;

第三類是主機廠,如豐田、大眾、福特、本田、日產等車企,這些主機廠并不直接購買芯片,而是由博世、大陸等廠商購買芯片做成ESP(車身電子穩定系統)和ECU(車載計算單元)等模塊之后,再由主機廠采購裝配到汽車里。

近年來我國汽車工業和電子產業發展迅速,國產品牌汽車銷量節節攀升,但在汽車電子方面,無論是電子元器件設計和制造,還是ESP和ECU等模塊集成方面,國內企業還是乏善可陳,市場基本被外商壟斷。

就電子元器件來說,汽車上所用的電器件種類繁多,按種類可分為微處理器、模擬器件、傳感器、ASIC/ASSP、分立器件和存儲器件。

微處理器其實就是車載CPU,基本被飛思卡爾、德州儀器、英飛凌、意法半導體、瑞薩、富士通壟斷,幾大巨頭市場集中度高達70%以上;

ASIC/ASSP領域,飛思卡爾、德州儀器、英飛凌、意法半導體、恩智浦、博世、松下等廠商占據全球市場50%以上份額;

模擬器件和分立器件則被安森美、英飛凌、意法半導體、恩智浦、東芝、瑞薩壟斷,幾大巨頭市場集中度高達70%以上;

圖像傳感器、加速傳感器、陀螺儀則被意法半導體、索尼、ADI、博世、飛思卡爾、VTI等公司壟斷,圖像傳感器市場集中度高達90%,加速傳感器市場集中度高達70%,陀螺儀市場集中度高達60%。

就系統集成商而言,大陸、博世、電裝、德爾福、日立、采埃孚、博澤、法雷奧、愛信等歐、美、日企業占據絕對優勢地位。其中占比最高的是博世和大陸公司,均達到20%市場份額。

在系統集成方面,國內市場基本被外資或者合資企業壟斷,國內企業市場地位較弱,高附加值的汽車電子產品領域國內企業占比極小。本次主機廠之所以大規模削減產能,最主要的原因是芯片供應不足直接導致ESP和ECU兩大模塊無法生產。

ECU作為汽車專用單片機,由微處理器、存儲器、輸入/輸出接口、模數轉換器以及整形、驅動等大規模集成電路組成。ESP的主要功能是監控汽車的行駛狀態,在緊急躲避障礙物或轉彎時出現不足轉向或過度轉向時,使車輛避免偏離軌跡或側翻。

打個比方,ECU好比是車輛的大腦,而ESP則是車輛的小腦和腦干。在智能汽車發展趨勢下,ECU和ESP對車輛而言至關重要。但就是如此關鍵的模塊,基本被博世、大陸、采埃孚、愛信、日立、日信等外商壟斷。

考慮到汽車芯片供應商和系統集成商主要是歐洲、美國和日本公司,一旦出現極端情況,對中國車企絕非利好。

▲英特爾展示5G自動駕駛汽車內的信號收發設備。圖/新華社

3

汽車芯片很難造?

或許有人會發出疑問,消費電子對芯片性能要求那么強都造出來了,汽車芯片比消費電子芯片還難造?消費電子產能旺盛,汽車電子產能不足,難道不能將性能強勁的消費電子芯片應用到汽車上嗎?

答案是,難造,不能。

消費電子主要關注芯片的性能,對工作環境和可靠性要求不高;汽車電子對芯片性能要求不高,但對可靠性、穩定性和壽命有極高要求。

大家在使用手機、電腦的時候想必都遭遇過死機、藍屏等情況,處理方式無非是重啟、修理、換新機,無關生命安危;但如果類似事情發生在汽車上,很可能導致車毀人亡。因此,行業上一般將汽車芯片的不良率設定為百萬分之一,信仰工匠精神的日本企業甚至極端到追求“零不良率”。

具體來說,車載半導體對工作環境、壽命有非常高的要求——車載半導體必須在-40℃至175℃、95%濕度、50G的劇烈震動、15至25kV的靜電等條件下,保證20年工作壽命。

也許大家對濕度、靜電這些沒什么概念,那么就以最通俗易懂的溫度來說,商業級CPU的工作溫度一般為0℃至70℃;工業級CPU的工作溫度一般為-40℃至85℃,石油鉆探等特定種類工業芯片可以達到175℃,甚至更高;軍品級CPU的工作溫度一般為-55℃至125℃,一些特定場景軍品級CPU的工作溫度高達200℃。而車載半導體的工作溫度則為-40℃至175℃,這已經超過一般工業芯片,達到準軍品級的水平。

以日本瑞薩位于那珂的工廠為例,為生產豐田的發動機控制半導體,瑞薩專門研發了一套由500個工序組成的生產制程。基于此制程,瑞薩最快可以在半年至一年的時間量產芯片。

在最終量產前,豐田會對瑞薩提出指導意見,雙方會不斷磨合,進一步改進生產線工藝;在實現量產后,豐田會對瑞薩的產線進行認定;認定之后,瑞薩不可以更改生產設備、制程條件,即便是基于產線優化而去改造產線、更換設備、更改工藝條件,作為客戶的豐田也不會同意。凡此種種,目的只有一個——降低一切變量因素,保證芯片的可靠性和穩定性。

汽車芯片不僅對可靠性有著非常高的要求,對芯片的價格也有要求,半導體公司必須達到主機廠極其嚴苛的認定要求,在價格上還必須實現廉價。而這恰恰是國內汽車芯片廠商最大的問題——要么可靠性達不到要求,要么芯片做出來了價格非常貴,根本不具備市場競爭力。

▲工作人員在世界智能網聯汽車大會上演示5G遠程駕駛。圖/新華社

4

該考慮向新模式轉變了

也許有細心的讀者注意到在介紹汽車芯片缺貨的時候專門提到了臺積電產能緊張,但在介紹汽車芯片供應商的時候沒有提到臺積電,這主要是產業分工的原因。

在上世紀80年代以前,芯片的設計、制造、封裝測試都由同一家公司獨立完成,這種模式被稱為IDM模式。早期的德州儀器、英飛凌、意法半導體、恩智浦等都實行的是IDM模式,如今這一模式的典型代表為英特爾。

從20世紀80年代后半期開始,半導體領域開始盛行一種設計和制造分別由不同企業承擔的模式:自身沒有工廠的Fabless設計公司和+專門提供半導體生產服務的Foundry,兩者的關系類似于雜志中的編輯和印刷。

相比IDM模式,這種分工的最大優勢在于大幅降低了運行成本,引得不少IDM模式公司轉型成Fabless模式。比如AMD、IBM這樣的老牌公司,均賣掉了自己的芯片工廠;日本瑞薩的28nm以下芯片也選擇找臺積電代工;英飛凌、恩智浦等IDM廠商也將部分訂單交給了臺積電。

時移勢易,在當下全球芯片缺貨的情況下,Fabless+Foundry的模式在局部領域已經有些跟不上時代發展了。

一方面,設計公司和制造公司畢竟是兩家公司,為了保守商業機密必然會有技術保留。而芯片設計和制造是非常緊密的,這會導致溝通的時間成本和資金成本非常高,并使芯片的性能受一定影響(行業中最頂級的芯片往往是IDM大廠設計并制造的)。

另一方面,在芯片產能吃緊的情況下,必然會使芯片制造商“嫌貧愛富”,優先供應頭部企業,導致Fabless設計公司要么花高價芯片搶產能,要么搶不到芯片產能而錯失商機。

就目前市場情況來看,受困于晶圓代工產能短缺的難題,已經有不少芯片供應商和系統集成商選擇投資芯片制造商來換取芯片產能,這種模式被稱為Fablite。德國的大陸公司在一份聲明中就表示:“對晶圓廠的未來投資將至關重要,這可以讓汽車行業將來避免此類供應鏈的動蕩。”

參照國際上的市場發展趨勢,再審視國內汽車市場:國內主機廠一方面抱怨消費者“崇洋媚外”,另一方面喜歡采購博世、大陸、采埃孚、愛信的模塊;國內系統集成商一方面抱怨主機廠“崇洋媚外”,另一方面總是盯著飛思卡爾、德州儀器、英飛凌、意法半導體、瑞薩的芯片,對國產芯片不屑一顧;國內芯片制造商一方面對國內芯片設計商青睞臺積電工藝憤懣不已,另一方面總是采購ASML、應用材料等歐美大廠的設備,而不愿意采購本土廠商設備……

也就是說,整個產業鏈幾乎一盤散沙,中國巨大的汽車市場沒能對本土汽車芯片廠商起到足夠的促進作用,反而讓一些外商收割高額利潤。

在這種情況下,一個值得考慮的選擇是:按照Fablite思路,鼓勵主機廠、系統集成商、芯片設計商、半導體設備商按一定比例投資芯片制造商,支持、引導芯片制造商采購本土設備,芯片設計商對所投資的芯片制造商下訂單,系統集成商購買所投資的制造商所生產的芯片,汽車主機廠購買使用國產芯片的模塊,進而形成芯片設計、設備、芯片制造、系統集成、整車裝配的完整產業鏈。

正如IDM模式向Fabless+Foundry轉變的過程中,誕生了臺積電、聯電、格羅方德、高通、聯發科等一批大公司。在Fabless+Foundry向新模式Fablite轉變的時刻,也許就是我們重塑產業鏈的契機。

「 支持烏有之鄉!」

您的打賞將用于網站日常運行與維護。

幫助我們辦好網站,宣傳紅色文化!

歡迎掃描下方二維碼,訂閱烏有之鄉網刊微信公眾號